恒指期货配资平台 艾迪药业拟收购第一大客户:标的资产难言优质 商誉减值风险凸显 采购额激增原因不明

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

在股票配资中,投资者可以通过向平台借款来进行股票交易。而加杠杆则是指在已有的配资金额上再借用一定比例的资金,以增加交易的杠杆效应。通常,加杠杆的比例是根据投资者的风险承受能力和平台的要求来确定的。

近日,艾迪药业披露了重大资产购买报告书草案,公司拟通过支付现金购买华西银峰、湖南可成、许志怀、陈雷、姚繁狄合计持有的南大药业31.161%的股权。此前,艾迪药业已在2022年收购南大药业19.9646%股权。

因此,本次交易完成后,艾迪药业将持有南大药业51.1256%的股权,实现对南大药业的控股。在对资产购买草案、资产评估报告以及艾迪药业历年年报进行梳理后发现,本次重大资产收购案背后存在诸多隐忧。

首先,南大药业近年来业绩表现下滑,库存商品激增,合同负债大幅减少,产能利用率低,资产质量难言优质。其次,南大药业2023年成为艾迪药业第一大客户,在市场需求转弱,其自身并未获得明显增量订单的情况下,采购额大增157.14%,原因不明。此外,收购完成后,艾迪药业将形成大额商誉,而收购协议中并未涉及业绩承诺及补偿条款。

标的资产净利润创三年新低 业绩预期难言乐观商誉减值风险凸显

根据两次收购的审计报告显示,南大药业近年业绩表现持续下滑。2021年-2023年,公司营业收入分别为5.87亿元、4.87亿元、4.03亿元,连续三年下滑;同期公司净利润分别为3096.35万元、3874.1万元、2905.14万元,2023年同样创下三年新低。

按收入的产品类型分类,注射用尿激酶及低分子肝素钠是南大药业的核心产品,两品种为公司提供了绝大部分营收。2023年产品营收分别为3.1亿元及0.83亿元,占当期公司营收总额的比例为76.92%和20.6%。

其中,注射用尿激酶为治疗脑血栓的一代溶栓药物,是目前临床急救中使用的主流药物。过去数年间,由于尿激酶原料获取困难,价格不断攀升。但随着瑞替普酶等二代特异性溶栓药物在国内市场上市并实现大规模商业化,临床急救场景对于尿激酶的需求度有所下降,进而使产品售价显著回落。

而肝素是临床中常见的抗凝血药物之一,同时也是常见的血液透析治疗中的特效药,市场需求较为稳定。2016年以来,肝素价格迎来了一轮上涨大周期。主要由于非洲猪瘟肆虐使得生猪供应大幅减少,叠加后期全球新冠疫情爆发,上游生猪产能下滑,肝素原料短缺,下游厂商维持高库存,导致肝素价格一路走高。

持续上涨的价格推动国内肝素原料行业厂商积极扩张产能,但随着生猪供给转为过剩,疫情影响迅速出清,国产肝素原料产品累库现象明显。头部企业健友股份、海普瑞均在2023年对肝素产品进行了大额减值计提。此外,低分子量肝素钠下游产品那屈肝素注射液和依诺肝素注射液于2023年纳入国家第八批集采范围,售价降幅较大,对上游原料药售价造成明显冲击。

因此整体而言,南大药业未来的业绩预期难言乐观。除了业绩连年下滑之外,从公司库存商品激增,合同负债大幅减少,产能利用率走低等层面也有所体现。

根据审计报告显示,南大药业合同负债由2022年的2236.57万元锐减至2023年的731.81万元,合同负债的大幅减少反应公司订单、预付款的下降,未来业绩或仍持续承压。从存货看,南大药业2023年存货总额同比上升14.4%至7154.39万元,其中发出商品458.14万元,同比减少78.81%,而库存商品同比大增899.78%至3214.61万元,产品累库现象明显。

产能利用率方面,2022年至2023年,南大药业尿激酶制剂产能利用率分别为62.7%、63.91%,低分子量肝素钠原料药产能利用率分别约为80.78%、54.86%。低分子量肝素钠原料药产能利用率于2023年出现骤降。

根据资产收购草案,如本次收购完成,艾迪医药将形成大额商誉,商誉账面价值由1323.93万元大幅增至2.28亿元,占上市公司2023年12月31日净资产的比例由1.18%升至18.82%。此外,此次交易中设置业绩承诺及补偿条款。在南大药业自身未来业绩表现不佳,预期转弱的背景下,艾迪药业完成收购后或将面临较大的商誉减值压力。

标的公司为第一大客户 业绩依赖度持续提升

资料显示,艾迪药业主要从事抗HIV、人源蛋白等领域的产品研发。其中,人源蛋白产品主要包括乌司他丁粗品、尤瑞克林粗品和尿激酶粗品,同时布局人源蛋白制剂产品在研管线。

自上市以来,人源蛋白业务一直占据公司的营收大头。2020年,艾迪药业营业收入为2.89亿元,其中人源蛋白业务实现收入2.11亿元,占比达到73.01%。而该项业务营业收入主要依赖于广东天普生化医药股份有限公司(以下简称“天普生化”)。

2020年年报显示,公司人源蛋白业务收入的87.34%来自天普生化,对应收入达到1.83亿元。然而,2021年7月,天普生化修改了与艾迪药业的《年度采购框架合同》,交易金额由不低于2亿人民币降至1亿元。随后天普生化与艾迪药业之间的采购额不断减少,2022年已降至4014.82万元,仅为2020年全年采购额的21.86%。这也致使艾迪药业营收、利润持续下滑,2021年、2022年均陷入亏损且亏损额显著扩大。

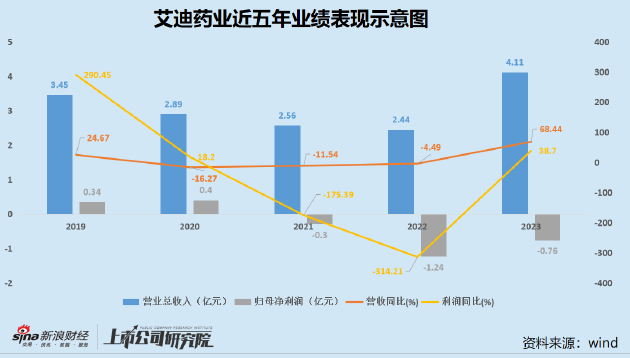

2022年,艾迪药业收购南大药业部分股权,随后南大药业便成为了艾迪药业的前五大客户。2023年,艾迪药业向南大药业销售尿激酶粗品1.62亿元,相比2022年同期大幅增长157.14%,南大药业一跃成为公司的第一大客户,直接带动艾迪药业业绩显著恢复,营收同比增长68.44%至4.11亿元创五年新高,亏损额也同比收窄38.7%。

令人不解的是,从产能利用率、合同负债以及库存来看,南大药业2023年并未获得显著的订单增量,甚至有所衰减,但其向艾迪药业的采购额却大幅增长,其背后是否存在其他利益安排值得关注。

事实上,目前艾迪药业对于南大药业的依赖已达到前所未有的程度。一方面,南大药业已成为公司主要的收入来源,另一方面在于公司其他业务正持续承压。

2022年,艾迪药业在年报中表示,将于2023年与天普生化开展新一轮的合作协议谈判。然而,截至今年4月16日,采购合同仍在洽谈中。艾迪药业表示,能否续期存在不确定性,如果双方合作未能续期,将对公司人源蛋白业务产生不利影响。

此外,艾迪药业的两款HIV治疗药物艾诺韦林片、艾诺米替片还遭遇了销量下滑以及强力竞品的横空出世。2023年,艾诺韦林片、艾诺米替片收入分别为2473.5万元、4884.38万元,收入合计约占公司全年营收总额的18%。其中,艾诺米替片为2022年12月获批,无可对比数据。艾诺韦林片销量同比下降33.21%,库存同比增长123.48%,销售收入同比下降26.15%。

6月20日,美国生物制药公司吉利德宣布,其研发的Lenacapavir(来那卡帕韦)在一项关键的3期临床试验中,展现出了100%的预防艾滋病毒(HIV)感染的有效性,是首个显示零感染的HIV预防三期临床试验。

虽然目前产品距离上市还有一定距离,但强力预防药物的研发成功无疑是对治疗药物市场预期的削弱。市场反馈也有所体现,消息公布后,艾迪药业股价连续4个交易日下跌,按收盘价计累计跌幅达21.55%。

在此背景下,已连续多年成为注射用尿激酶制剂医院端市占率第一名的南大药业自然成为艾迪药业的主要倚仗。

然而,在南大药业为艾迪药业提供了可观业绩增长的同时,销售回款问题也随之而生。2023年,南大药业对艾迪药业人源蛋白粗品的采购额是1.62亿元。而截至2023年末,艾迪药业对南大药业的应收账款高达9420万元,其中超期账款达5860.25万元。

艾迪药业在回复监管问询函中表示,2024年以来,双方就价格进行多次谈判并已基本达成一致,后续超期账款陆续回款。截至问询函回复公告日,南大药业超期账款已全部回款,不存在回款风险。

但从南大药业推迟付款与艾迪药业谈判,以及公司自身业务情况来看,艾迪药业在产业链中的话语权较弱,对南大药业的依赖度高,这也或是公司选择溢价收购南大药业这一并不算优质的资产的一大原因。然而,在终端市场需求转弱的背景下,拿下中游的南大药业最终成效如何,还需交给市场检验。

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:公司观察恒指期货配资平台