配资炒股技能 深圳华强高存低贷危险?被顶格担保母公司债务爆表 电子网分拆上市或生变

炒股就看金麒麟分析师研报,权威配资炒股技能,专业,及时,全面,助您挖掘潜力主题机会!

高利率和政府调控措施令新加坡一度繁荣的住宅市场有所降温。决策者在努力解决居民买不起房的问题,新加坡住房市场势将在未来几个季度迎来大量新增供应。

出品:新浪财经上市公司研究院

作者:夏虫工作室/秋颂

核心观点:深圳华强将较大资金存于集团财务公司,呈现出“高存低贷”特征。在母公司仅短期债务资金缺口超170亿元背景下,上市公司资金安全性是否需要警惕?除此之外,上市公司深圳华强还是出现一边分拆电子网上市补流,一边被“顶格”对外担保等现象。值得注意的是,在分拆上市疑似收紧大背景下,叠加电子网上市前清仓分红,深圳华强分拆上市“算盘”或也存变数。

近日,上市公司存于财务公司资金频繁“爆雷”,上市公司存于财务公司资金安全问题或刻不容缓。

先是6月4日ST亿利(维权)称超39亿元存款存在重大可收回性风险;而后6月18日晚间,东方集团又称超16亿元存款大额提取受限。上市公司资金究竟有没有被占用?

事实上,近年财务公司资金风险也引发监管重点关注。一方面,财务公司频现违规财务方式频繁出现存贷款业务违规、信贷资金被挪用、内控制度执行不到位、高管长期缺位等问题;另一方面,近年上市公司资金违规占用频发背后浮出财务公司身影,财务公司正成为资金占用的隐蔽通道。

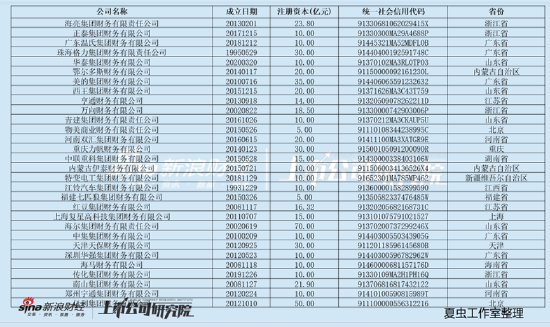

据统计,财务公司累计高达277家(注:金融监管总局数据,截至2023年12月末全国存续241家),其中大部分国企央企为主,民企财务公司为45家,占比不足两成。值得注意的是,民企注册资本金明显低于国企央企整体平均水平。

部分财务公司截图如下:

值得注意的是,上市公司向财务公司存款显著大于贷款。据悉,截至2023年末,上市公司在关联财务公司的存款余额超1.6万亿元,较2020年末增长42.3%;同期贷款余额为7340亿元,较2020年末增长31.7%。随着外部大环境周期性承压,上市公司与财务公司之间业务往来可能诱发的资金风险或需要监管及投资者再次高度重视。

基于以上背景,我们将对存续的241家财务公司可能与A股上市公司之间发生业务往来的进行全面深度复盘。我们将从以下几方面进行深入探讨:

第一,对于民企,我们重点关注财务公司背后是否可能出现“资金黑洞”。我们将重点筛选出可能呈现出风险信号特征的公司,即出现“高存低贷”、“母弱子强”及存贷结构失衡与利率不匹配等特征信号的公司;

第二,对于国企央企,我们侧重点关注中小股东利益保护上,如上市公司资金有没有可能流向集团低效资产,或上市公司低息向财务公司存巨款同时又高息外部机构举债的大存大贷行为等等。

在深圳华强与财务公司之间往来,也出现高存低贷现象。需要注意的是,深圳华强母公司债务压顶,在这种背景下,上市公司高存低贷是否可能遭母公司拖累?深圳华强的资金安全文或需要引起投资者高度关注。

深圳华强高存低贷危险?被顶格担保母公司债务爆表

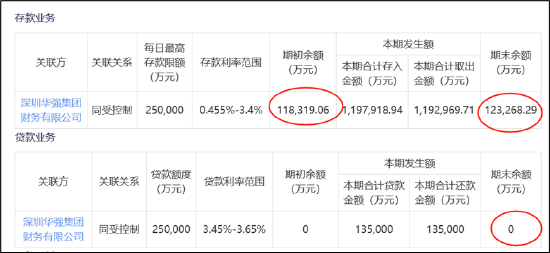

2023年年报显示,深圳华强在存款余额为33.24亿元,其中在财务公司存款余额为12.33亿元,在银行存款余额为20.91亿元,在财务公司的存款占比37.09%;上市公司贷款余额为76.66亿元,其中在财务公司贷款余额为0元,在银行等其他金融机构贷款余额为76.66亿元。可以看出,深圳华强一边较大比例资金存于财务公司,一边又向外部金融机构巨额贷款。

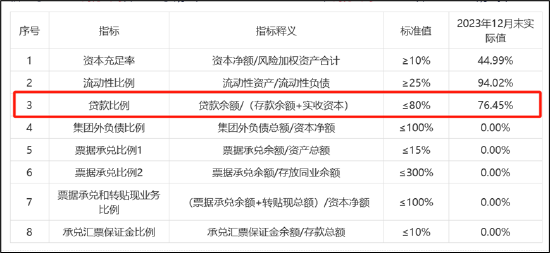

截至2023年年末,深圳华强财务公司存放同业款项为14亿元,吸收企业存款27.04亿元,贷款余额 25.34亿元。需要指出的是,深圳华强财务公司存贷比高达76.45%,几乎接近监管红线。

对于上市公司深圳华强这种“高存低贷”现象,投资者是否需要警惕?

对于财务公司与上市公司可能诱发资金风险问题,我们曾深入分析,并给出两大诱因与三大风险预警信号等研究结论。我们研究发现,无论是国企还是民企,财务公司出现资金占用背后大部分出现集团多元化扩张特征,当呈现出“母弱子强”后,上市公司往往可能沦为集团融资工具;财务公司诱发资金风险背后是公司治理结构导致的,如行政化色彩较重的国企央企等上市公司资金被迫归集至集团财务公司,上市公司资金流向集团低效资产,这对中小股东利益或将形成侵蚀。具体详见新浪财经上市公司研究院曾于2022年6月发表的《财务公司隐秘的角落:东旭系、亿利系等上市公司沦为集团融资工具?》的深度研究报告。

从深圳华强母公司债务结构看,其债务压力巨大。2023年,公司的有息债务高达366亿元,其中短期债务为237亿元,占比超过六成。然而,公司同期货币资金仅为62亿元,仅短期债务存量资金缺口就高达174亿元。

在这种大背景下,上市公司深圳华强出现一边分拆电子网上市补流,一边被“顶格”对外担保。

6月17日,深圳华强发布《关于撤销为控股子公司提供的部分担保》的公告。公告显示,在本次撤销担保之前,公司及控股子公司累计的实际对外担保余额为72.46亿元,占公司最近一期经审计归母净资产的101.02%;本次撤销担保后,公司及控股子公司累计的实际对外担保余额为人民币71.32亿元,占公司最近一期经审计归母净资产的 99.44%;本次撤销担保后,公司及控股子公司的可用担保额度总金额为74.41亿元,占公司最近一期经审计归母净资产的103.75%。

2020年9月,深圳华强正式公布了分拆电子网至创业板上市的预案,并于2021年6月提交上市招股书。值得注意的是,电子网在2023年9月已经注册生效,目前仍未上市发行。

本次分拆上市,电子网计划募资4.01亿元,其中8371万元将用于数据中台项目,1.52亿元用于采购服务平台升级项目,3330万元用于SaaS服务平台升级项目,3161万元信息服务平台升级项目,1亿元用于补充流动资金。

从深圳华强分拆电子网上市材料中,或也折射出其整体公司治理水平。

从客户重叠上看,电子网与深圳华强出现较大比例重合引发监管对同业竞争质疑。数据显示,2019年至2021年及2022年上半年,华强电子网与深圳华强重叠客户数量分别为187个、212个、299个、240个,重叠客户收入占华强电子网总收入的比例分别为 18.19% 、 19.43% 、 19.88% 、14.27%。

电子网2021年客户销售金额大幅变动背后出现深圳华强的客户。

数据显示,电子网2021年大客户比亚迪、纬创资通、歌尔股份等大幅增长,以上三大客户由2020年近2000万元暴涨至2021年的3.4亿元。尤其值得注意的是,如比亚迪、歌尔股份全年销售收入2.22 亿元,其第三、四季度销售收入占比达到了 95%以上。需要提醒投资者注意的是,歌尔股份2020年属于分销板块业务客户,而分销业务属于深圳华强主业,2021年歌尔股份竟变为电子网全球采购服务大客户。是否存在母公司商业让渡等一系列疑问,在上市审核期间也被监管反复问询。

此外,电子网也曾出现从财务公司、深圳华强进行较大资金拆借情况。颇为巧合的是,在冲刺上市前电子网将相关较大关联资金往来骤降至0。

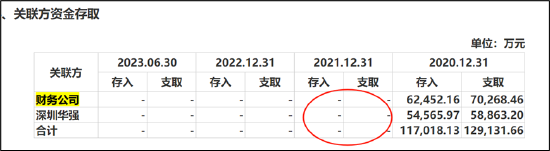

招股书显示,电子网在报告期内与深圳华强和深圳华强集团财务有限公司发生多起资金存取业务,且金额较大。根据招股说明书显示,2018年,华强电子网向华强财务存入18148.21万元,支取17201.49万元,向深圳华强存入56179.28万元,支取51730.42万元;2019年,向华强财务存入39702.37万元,支取39181.89万元,向深圳华强存入61893.37万元,支取71301.81万元,2020年,向华强财务存入62452.16万元,支取70268.46万元,向深圳华强存入54565.97万元,支取58863.20万元。2018年和2019年末,华强电子网对关联方的资金存放余额分别为21001.50万元和12113.54万元。

电子网分拆上市或有变数?清仓分红

目前,电子网已经注册生效,但仍未成功发行。在IPO新规后,电子网IPO上市是否有戏?

一方面,公司疑似在上市前夕出现“清仓式”现象。

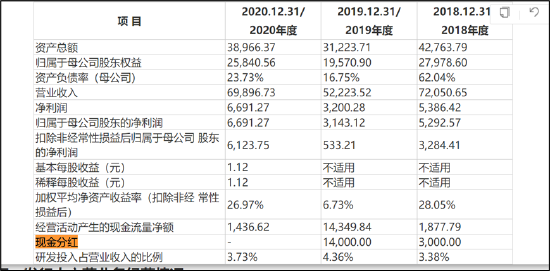

招股书显示,在2018年-2019年期间,华强电子网为股东现金分红的金额分别为3000万元和1.4亿元,共计1.7亿元。值得注意的是,电子网分红金额远超利润,2018年至2019年净利合计仅为0.92亿元,其中2019年的1.4亿元现金分红是同期净利4113.29万元的3倍有余。

需要指出的是,公司最初招股书显然不匹配最新监管要求。根据IPO新规,若报告期三年累计分红金额占同期净利润比例超过80%的;或者报告期三年累计分红金额占同期净利润比例超过50%且累计分红金额超过3亿元,同时募集资金中补流和还贷合计比例高于20%的企业,将不允许其发行上市。

另一方面,分拆上市密集撤回是否是分拆上市政策在收紧?

近期,投行圈内也已经有消息流出,称监管层对分拆上市的监管口径将进一步严格受限,甚至还有传闻称,“基本明确沪深不能分拆”,欲分拆到北交所上市的,则还留有窗口,需“一事一议”。这则传闻并未从官方查到相关文件,但近期分拆上市公司密集出现终止撤回相关材料的现象。

公开资料显示,2024年6月14日,有4家A股上市企业几乎同时发布公告宣布终止子公司分拆上市的计划——晶盛机电、宝钢股份终止分拆子公司至创业板上市,海信视像终止分拆子公司至科创板上市,华海药业则终止了其子公司长兴制药北交所上市的计划。2024年以来被叫停的“A拆A”分拆上市项目达到了14家,其中4月中旬以来被叫停分拆上市项目更是达到了9例。

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:公司观察配资炒股技能